Choisir le meilleur statut quand on est dirigeant : travailleur non salarié (TNS) ou salarié ? A quelle protection sociale a-t-on droit et quels sont les compléments de prestations choisir pour anticiper la retraite ou se prémunir des coups durs ?

Cela dépend du statut juridique de l’entreprise, de sa situation familiale, fiscale et des ressources dont dispose le créateur d’entreprise.

Quelle protection sociale permet de couvrir le dirigeant et sa famille contre les risques de santé et de prévoyance (incapacité ponctuelle, invalidité, décès) ? Comment anticiper son passage à la retraite ?

Quel que soit votre statut, il est prudent d’examiner non seulement vos revenus actuels mais aussi vos revenus en cas de maladie ou vos revenus différés pour la retraite notamment.

Hubert Weydert Agent AXA, nous explique

Si les prestations d’assurance maladie sont globalement similaires, le régime de base de la sécurité sociale offre des prestations limitées et plafonnées pour la santé, l’incapacité temporaire de travail ou le décès qui ont une incidence sur votre revenu du dirigeant. C’est tout l’intérêt de mettre en place des solutions de prévoyance complémentaire adaptées à votre situation personnelle.

Le niveau de couverture complémentaire diffère selon le statut juridique de l’entreprise.

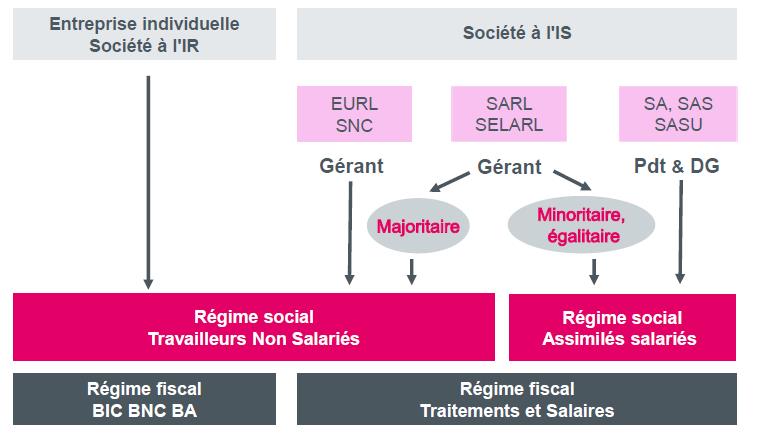

Votre statut sera celui de salarié si vous dirigez une SAS, une SASU, une SA ou si vous êtes gérant minoritaire d’une SARL.

En revanche, si vous dirigez une entreprise individuelle ou si vous êtes gérant majoritaire d’une SARL alors vous entrez dans la catégorie des travailleurs non-salariés.

Quel niveau de protection sociale? Pour quel coût?

Cela dépend de votre statut: TNS ou salarié… et de la protection complémentaire souhaitée

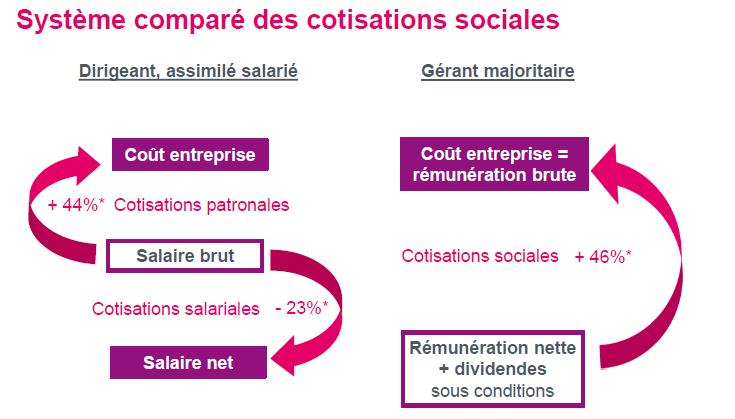

Pour le statut de salarié ou assimilé la protection sociale est la plus complète mais son coût pour l’entreprise pèse sur son résultat. Cela peut être un avantage si l’entreprise cherche à réduire son bénéfice et l’impôt sur les sociétés pour la SA ou la SASU. Ainsi, pour 100 euros de salaire net, les retenues salariales représentent 23% du salaire brut auquel il faut ajouter la part patronale supportée par l’entreprise à hauteur de 44%. Au total le cout salarial s’élève à 187 euros pour l’entreprise pour 100 euros de salaire net. En contrepartie, vous bénéficiez de meilleures prestations (couverture santé, prévoyance, cotisations retraite,…)

En ce qui concerne les travailleurs non-salariés le régime de base de l’assurance maladie est géré par la sécurité sociale des indépendants SSI (ex RSI). Le coût de la protection sociale pour l’entreprise est moindre (46%). Mais les prestations complémentaires au régime de base sont réduites notamment en matière de pension de retraite. Cependant le régime des TNS permet de choisir à la carte un niveau de complément de prestations assurables en fonction du besoin. Vous pouvez ainsi souscrire à un contrat complémentaire d’assurance santé, ou de produits d’assurance d’épargne pour anticiper et améliorer vos revenus lors de la retraite.

Quelle protection complémentaire choisir?

Par exemple, si vous êtes dirigeant non salarié, le contrat dit « Madelin » vous offre une protection complémentaire, individuelle et avec plusieurs niveaux possibles selon votre situation. Les cotisations sont déductibles de l’impôt sur les revenus (IR) à hauteur de 3,75% de la rémunération du gérant plus 7% du plafond sécurité sociale. Soit au total, près de 10000 € par an !

De même pour la retraite, le PER (Plan Epargne Retraite) vous permet d’avoir un revenu garanti à vie, et vous pouvez désigner un bénéficiaire, ou transformer votre PER en capital. C’est également une solution de prévoyance : en cas de coup dur (décès du conjoint, invalidité de 2è ou 3è catégorie, liquidation judiciaire de votre société, situation de surendettement, …), vous pouvez récupérer votre capital. Les versements sont déductibles de l’IR.

A noter que dans les deux régimes l’accident du travail, les maladies professionnelles et le chômage ne sont pas inclus. Pour garantir ces risques la souscription d’un contrat d’assurance prévoyant ces garanties sera à envisager.

Cas de la micro-entreprise

La protection sociale en micro entreprise s’apparente à celle du travailleur non salarié avec la couverture du régime de base de la Sécurité sociale des indépendants. Ce statut reste à privilégier pour tester et lancer une activité en limitant les couts pour l’entreprise. Il est toujours possible dans un second temps d’envisager un changement de structure juridique quand l’activité le permet.

En conclusion, plusieurs solutions de protection, prévoyance, santé, retraite existent pour un dirigeant. A chacun de s’y intéresser, d’y souscrire, de les suivre et de les faire évoluer en fonction de l’évolution de sa situation personnelle.

Vous avez besoin de plus d’informations et souhaitez être accompagné(e) dans votre projet de création d’entreprise? N’hésitez pas. Contactez-nous!